PG电子

中国经济网北京9月1日讯山东金帝精密机械科技股份有限公司(股票简称:金帝股份,股票代码:603270)今日在上交所主板上市。截至今日收盘,金帝股份报48.27元,涨幅121.73%,振幅112.54%,换手率85.01%,成交额18.77亿元,总市值105.76亿元。

金帝股份的主营业务为精密机械零部件的研发、生产和销售。该公司立足精密冲压技术,并综合开发运用激光切割、数控精密机加工、注塑和精密铸造等多种工艺,形成了轴承保持架和汽车精密零部件两大类主营产品。

截至上市公告书签署日,金帝股份控股股东为聊城市金帝企业管理咨询有限公司(以下简称“金帝咨询”),实际控制人为郑广会、赵秀华夫妇。

本次公开发行前,金帝咨询持有金帝股份8,000万股股份,持股比例为48.68%,为金帝股份控股股东。郑广会直接持有金帝股份12.17%股份,通过金帝咨询间接持有金帝股份48.68%股份,与赵秀华通过聊城市鑫慧源创业投资中心合伙企业(有限合伙)间接持有金帝股份1.64%股份,通过聊城市鑫智源创业投资中心合伙企业(有限合伙)间接持有金帝股份3.36%股份,通过聊城市金源新旧动能转换股权投资基金合伙企业(有限合伙)间接持有金帝股份11.85%股份。因此,实际控制人夫妇合计持有金帝股份77.70%股份,为金帝股份实际控制人。

金帝股份于2023年6月7日首发过会,上交所上市审核委员会2023年第47次审议会议现场问询的主要问题:

1.请发行人代表结合公司实际控制人历史上存在多次以他人名义成立公司的情况,说明目前实际控制人相关股权代持是否清理完成,是否仍存在与发行人从事相同业务的情况,相关信息披露是否完整。请保荐代表人发表明确意见。

2.请发行人代表说明公司2023年一季度业绩下滑和上半年预计业绩增长大幅放缓的原因及合理性,是否存在影响公司持续经营的重大事项。请保荐代表人发表明确意见。

金帝股份本次发行股份数量为5,477.6667万股,占本次发行后公司总股本的25%,发行价格为21.77元/股,保荐人(主承销商)为国信证券股份有限公司,保荐代表人为马军、唐慧敏。

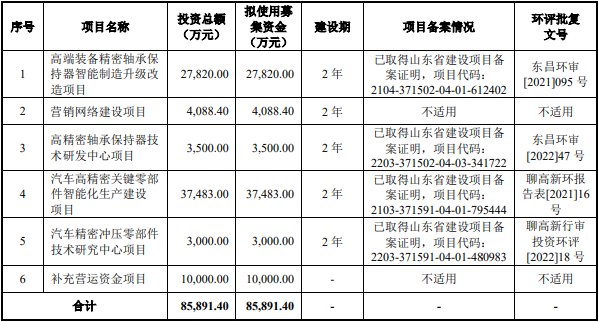

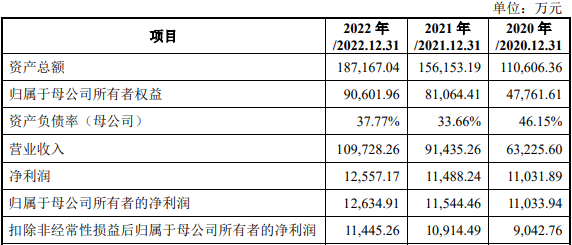

金帝股份本次发行募集资金总额119,248.80万元,扣除发行费用后,募集资金净额为109,070.48万元。该公司最终募集资金净额比原计划多23,179.08万元。金帝股份于2023年8月29日披露的招股说明书显示,其拟募集资金85,891.40万元,分别用于高端装备精密轴承保持器智能制造升级改造项目、营销网络建设项目、高精密轴承保持器技术研发中心项目、汽车高精密关键零部件智能化生产建设项目、汽车精密冲压零部件技术研究中心项目和补充营运资金项目。

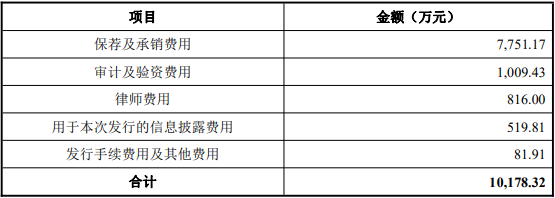

金帝股份本次发行费用总额为10,178.32万元,其中,保荐及承销费用7,751.17万元。

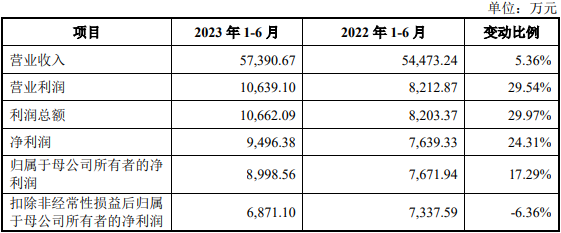

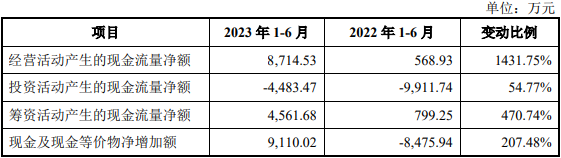

2023年1-6月,金帝股份实现营业收入57,390.67万元,同比增长5.36%;实现归属于母公司所有者的净利润8,998.56万元,同比增长17.29%;实现扣除非经常性损益后归属于母公司所有者的净利润6,871.10万元,同比下降6.36%;经营活动产生的现金流量净额为8,714.53万元,同比增长1431.75%金帝股份募资119亿首日涨122% 近2年净现比低于05。

金帝股份预计,2023年1-9月,公司营业收入为90,000.00万元至97,000.00万元,同比变动比例为13.55%至22.38%;预计归属于母公司所有者的净利润为12,500.00万元至13,800.00万元,同比变动比例为21.21%至33.82%;预计扣除非经常性损益后归属于母公司所有者的净利润为10,300.00万元至11,600.00万元,同比变动比例为7.66%至21.25%。